Налоги выигрыш букмекерской конторе

Если выигрыш составил менее Игрок обязан самостоятельно заплатить подоходный налог, указав сумму выигрыша в налоговой декларации за прошедший год. Данные за прошлый календарный год необходимо предоставить не позднее 30 апреля текущего года.

Букмекеры передают информацию о выигрышах в Федеральную налоговую службу, поэтому уклониться от уплаты налогов не получится. Порядок заполнения декларации регламентирует статья НК РФ.

Как платить налог с выигрыша Фонбет

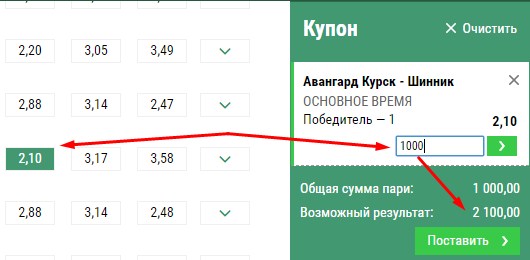

При самостоятельной оплате подоходного налога вы не вычитаете сумму ставки и поэтому платите налог со всего выигрыша. Вы заключили пари на сумму 2. Размер подоходного налога - рублей : 6. В том случае, если сумма выигрыша за календарный год не превышает 4. В пункте 28 статьи НК РФ указано, что доход от спортивных пари на сумму не более 4. Для расчета налога на выигрыш от К примеру:.

Вы сделали ставку на 8. Если сумма выигрыша иностранного гражданина составляет менее При этом, как и в случае с гражданами РФ, вы указываете сумму выигрыша без вычета ставки. Рассмотри на примере:. Вы заключили пари на 5. Доход от ставок на спортне превышающий 4. Букмекер проведет проверку по факту обращения и выплатит вам недостающие деньги. Рейтинг бк Украины. Рейтинг мобильных приложений. Рейтинг бк по коэффициентам.

Рейтинг бонусов в бк. Рейтинг лицензий бк.

Рейтинг капперов. Рейтинг сканнеров вилок.

Как платить налог с выигрыша на ставках в 2019 году, букмекеры России

Рейтинг киберспортивных БК. Прогнозы на футбол. Прогнозы на хоккей. Прогнозы на теннис. Прогнозы на волейбол. Прогнозы на киберспорт. Прогнозы на баскетбол. Единственным недостатком легальных букмекерских контор является необходимость уплачивать налоги. Данное правило начала действовать относительно недавно, и сегодня налоги рассчитываются по довольно простому алгоритму.

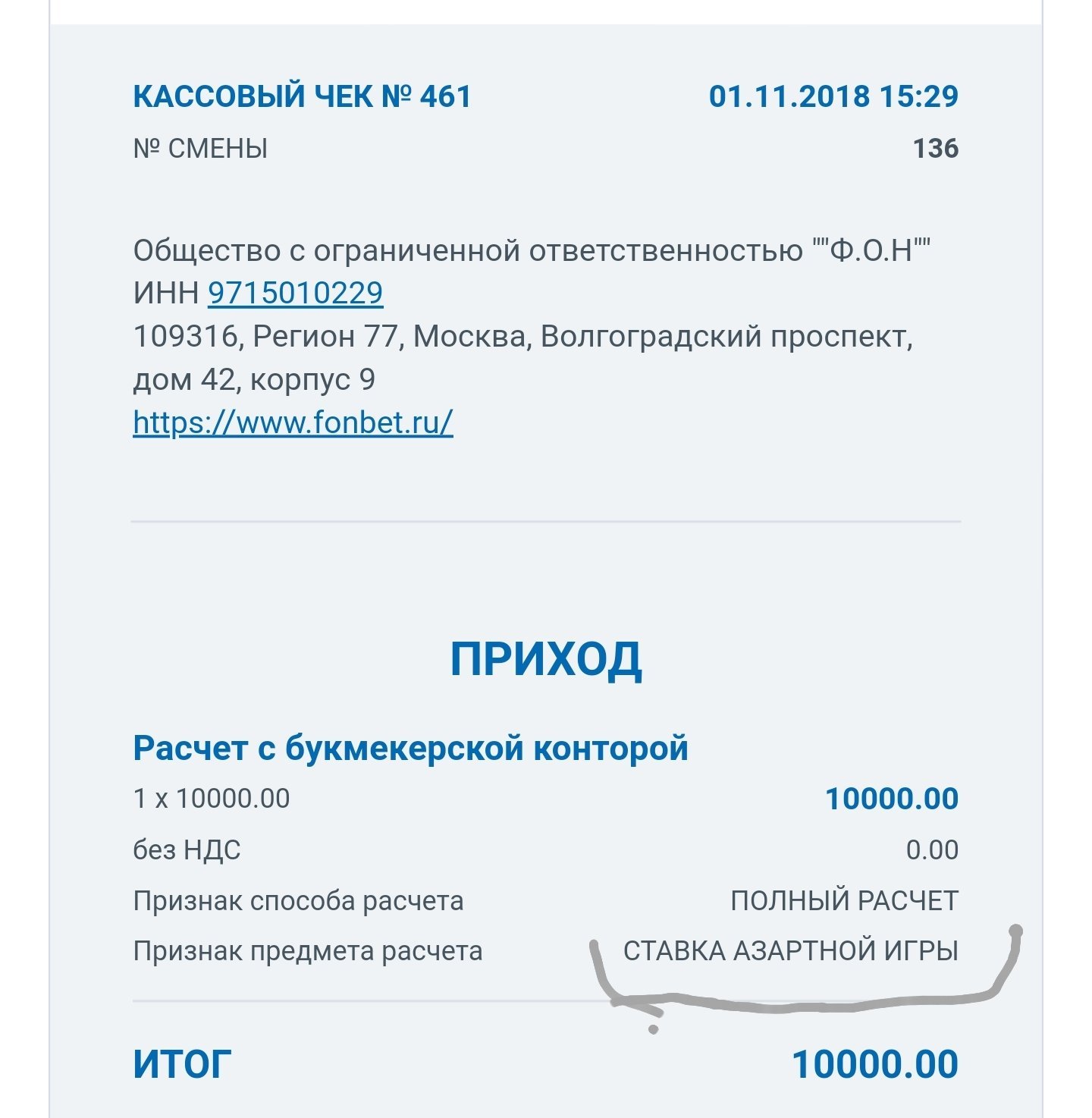

Уплата налогов стала актуальной с момента легализации букмекерских контор в России год. Поначалу налоговые отчисления производились непосредственно букмекерскими конторами, то есть компании удерживали необходимую сумму при выводе средств игроком. В отличие от многих европейских стран, наше государство устанавливает единый налог для всех, независимо от сумм выигрышей и других показателей. Но в году в систему отчислений были внесены дополнительные особенности. Так, если сумма ваших выигрышей составляет более 15 тыс.

Но если сумма выигрыша составляет менее 15 тыс. Если ваш выигрыш составил 15 тыс.

Работает это так: вы делаете запрос на вывод со счета букмекера. Получаете сумму за вычетом налога. Делаете вы ставки онлайн или в ППС, не имеет значения.

Пример: Вы внесли депозит на сумму 10 тыс. Сделали 10 ставок по рублей каждая. Сыграло три: одна с коэффициентом 15,0, вторая — с коэффициентом 7,0, третья — с коэффициентом 6,0. Семь проиграли. На счету у вас 28 тыс. Вы решили вывести эту сумму. Это 18 тыс. Если между запросами на вывод вы внесете несколько депозитов, букмекер суммирует их при расчете налога.

Налогообложение интерактивных ставок в России

Но если вы сделали один депозит, а затем несколько заявок на вывод, сумму депозита вычтут только из первой. Пока вы снова не внесете депозит. Пример: вы внесли депозит в 5 тыс. Потом внесли еще 5 тыс. Ваши ставки успешны, на счету в букмекерской конторе уже 20 тыс. При расчете налога от 20 тысяч отнимут 10, а не 5. Если сумма вывода меньше депозита, платить налог не. Но если затем вы сделаете еще один запрос на получение денег, его будут облагать налогом без всяких вычетов.

Пример: вы внесли 50 тыс. Через какое-то время решили вывести 20 тыс. С вас ничего не возьмут сумма вывода меньше депозита. Затем вы поставили на вывод еще 30 тыс. При этом вы вывели столько же, сколько внесли.

Если бы вы вывели сразу всю сумму, налог с нее не удержали .